配对交易介绍

配对交易(Paris Trading)是统计套利策略的一种,它寻找同一行业中股价具备均衡关系的两家上市公司,做空近期相对强势的股票,同时做多相对弱势股,以期两者股价重返均衡值时,平仓赚取两只股票价差变动的收益。

配对交易(Pairs Trading)的理念最早来源于上世纪20年代华尔街传奇交易员Jesse Livermore 的姐妹股票对(sister stocks)交易策略。他首先在同一行业内选取业务相似,股价具备一定均衡关系的上市公司股票,然后做空近期的相对强势股,同时做多相对弱势股,等两者股价又回复均衡时,平掉所有仓位,了结交易。该策略与传统股票交易最大的不同之处在于,它的投资标的是两只股票的价差,是一种相对价值而非绝对价值。同时又由于它在股票多头和空头方同时建仓,对冲掉了绝大部分市场风险,因而它又是一种市场中性(Market Neutral)策略,策略收益和大盘走势的相关性很低。

1985年,Morgan Stanley公司成立了一支由Dr. Tartaglia 领导的量化团队,专门开展配对交易的研究,并于1987年投入实战,当年实现盈利5000万美元。不过该策略在之后两年连续亏损,研究团队被迫解散,小组成员散落到各家对冲基金,策略的思想也随之广为市场知晓。经过多年学术机构的研究和市场机构的实战,配对交易的理论框架和配套交易系统都日臻完善。

实例展示

配对交易的第一步是选取适合配对的两只股票,我们以美的电器和青岛海尔两家公司为例,绘制两家公司从2010年1月到2010年12月的价格走势以及他们的相对强弱系数,其中相对强弱系数=美的电器股价/青岛海尔股价。

上图可以大致观察他们的走势,可以看到两家公司的股价走势基本保持一致,相对强弱指数围绕着均值上下波动。如果我们把相对强弱指数做一定的数学处理,即得到他们的价差。

st=log(PAt)?βlog(PBt)st=log(PtA)?βlog(PtB)

s_t=log(P_t^A)-\beta log(P_t^B)

其中ββ

为log(PAt)log(PtA)

log(P_t^A)关于log(PBt)log(PtB)

log(P_t^B)回归得到的系数

然后对stst

s_t进行标准化处理:st=(st?mean(st))/std(st)st=(st?mean(st))/std(st)

s_t=(s_t-mean(s_t))/std(s_t)即得到价差,不难理解,价差代表了两个价格走势趋同函数直接的价格偏离情况,如果价格偏离过大,则他们价格走势有回归的趋势,可以从中套利。

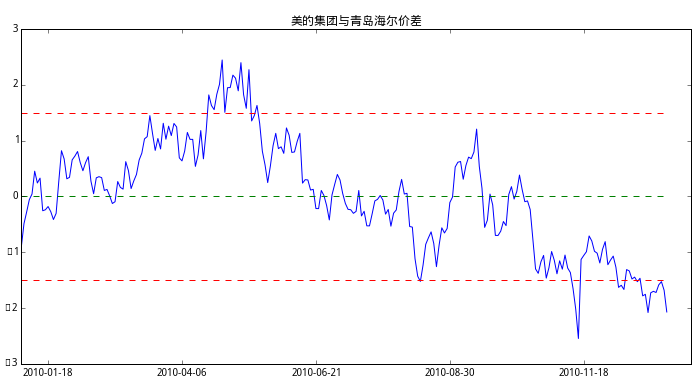

我们来观察一下美的集团与青岛海尔的价差走势:

基于前文的交易策略思路,我们构造的策略是,先选取价差阙值,我们这里选取的是1.5,当价差大于1.5时,我们做空1单位的美的集团,同时买入ββ

\beta单位的青岛海尔,其中ββ

\beta为log(P美的t)log(Pt美的)

log(P_t^{美的})关于log(P海尔t)log(Pt海尔)

log(P_t^{海尔})回归得到的系数。同理当价差小于-1.5时,我们买入1单位的美的集团,融券卖出ββ

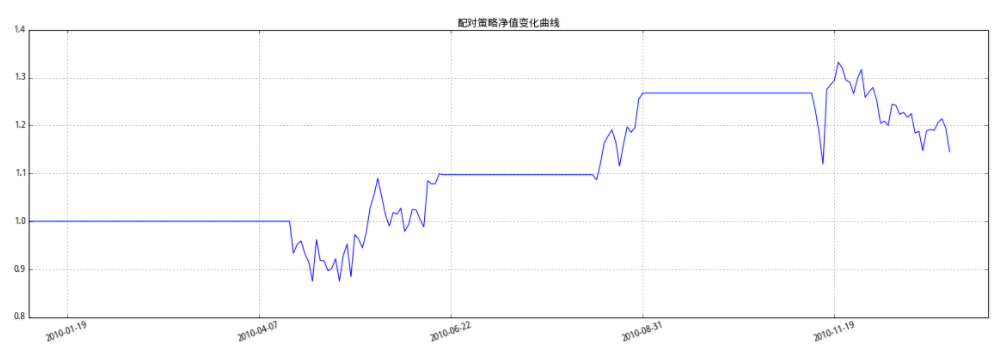

\beta单位的青岛海尔。当价差经过0轴时进行平仓。以此构造的策略组合净值走势如下:

走势较为平稳,回撤控制在一定范围。在后面的文章,我们还会进一步构造多只股票配对策略,来观察策略的收益情况。

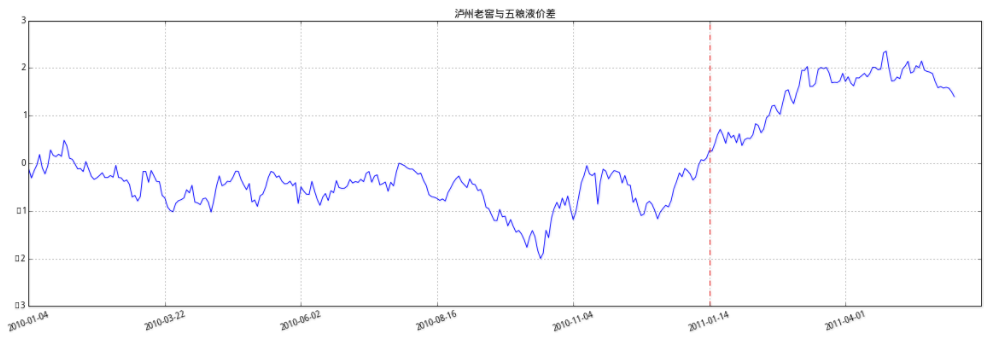

在这里需要提醒一个问题,有的公司在一定时间范围内价格走势与他的配对公司走势相似,但是随着公司基本面发生实质变化等原因,此时他们的走势不再趋同,此时需要选取另外的股票与他们进行配对交易。如五粮液与泸州老窖的例子:

由图我们可以看到,在红色虚线右边,价差不再围绕0轴震动,而是呈现单边走势,此时不再适合采用配对交易策略。

作者:JoeyQ

本文参考海通证券2011年6月10日《统计套利之股票配对交易策略》

配对交易介绍¶

配对交易(Paris Trading)是统计套利策略的一种,它寻找同一行业中股价具备均衡关系的两家上市公司,做空近期相对强势的股票,同时做多相对弱势股,以期两者股价重返均衡值时,平仓赚取两只股票价差变动的收益。

配对交易(Pairs Trading)的理念最早来源于上世纪20年代华尔街传奇交易员Jesse Livermore 的姐妹股票对(sister stocks)交易策略。他首先在同一行业内选取业务相似,股价具备一定均衡关系的上市公司股票,然后做空近期的相对强势股,同时做多相对弱势股,等两者股价又回复均衡时,平掉所有仓位,了结交易。该策略与传统股票交易最大的不同之处在于,它的投资标的是两只股票的价差,是一种相对价值而非绝对价值。同时又由于它在股票多头和空头方同时建仓,对冲掉了绝大部分市场风险,因而它又是一种市场中性(Market Neutral)策略,策略收益和大盘走势的相关性很低。

1985年,Morgan Stanley公司成立了一支由Dr. Tartaglia 领导的量化团队,专门开展配对交易的研究,并于1987年投入实战,当年实现盈利5000万美元。不过该策略在之后两年连续亏损,研究团队被迫解散,小组成员散落到各家对冲基金,策略的思想也随之广为市场知晓。经过多年学术机构的研究和市场机构的实战,配对交易的理论框架和配套交易系统都日臻完善。

实例展示¶

配对交易的第一步是选取适合配对的两只股票,我们以美的电器和青岛海尔两家公司为例,绘制两家公司从2010年1月到2010年12月的价格走势以及他们的相对强弱系数,其中相对强弱系数=美的电器股价/青岛海尔股价。

上图可以大致观察他们的走势,可以看到两家公司的股价走势基本保持一致,相对强弱指数围绕着均值上下波动。如果我们把相对强弱指数做一定的数学处理,即得到他们的价差。

$$ s_t=log(P_t^A)-\beta log(P_t^B) $$

其中$ \beta $为$log(P_t^A)$关于$log(P_t^B)$回归得到的系数

然后对$s_t$进行标准化处理:$s_t=(s_t-mean(s_t))/std(s_t)$

即得到价差,不难理解,价差代表了两个价格走势趋同函数直接的价格偏离情况,如果价格偏离过大,则他们价格走势有回归的趋势,可以从中套利。

我们来观察一下美的集团与青岛海尔的价差走势:

基于前文的交易策略思路,我们构造的策略是,先选取价差阙值,我们这里选取的是1.5,当价差大于1.5时,我们做空1单位的美的集团,同时买入$\beta$单位的青岛海尔,其中$\beta$为$log(P_t^{美的})$关于$log(P_t^{海尔})$回归得到的系数。同理当价差小于-1.5时,我们买入1单位的美的集团,融券卖出$\beta$单位的青岛海尔。当价差经过0轴时进行平仓。以此构造的策略组合净值走势如下:

走势较为平稳,回撤控制在一定范围。在后面的文章,我们还会进一步构造多只股票配对策略,来观察策略的收益情况。

在这里需要提醒一个问题,有的公司在一定时间范围内价格走势与他的配对公司走势相似,但是随着公司基本面发生实质变化等原因,此时他们的走势不再趋同,此时需要选取另外的股票与他们进行配对交易。如五粮液与泸州老窖的例子:

由图我们可以看到,在红色虚线右边,价差不再围绕0轴震动,而是呈现单边走势,此时不再适合采用配对交易策略。

import numpy as npimport pandas as pdimport matplotlib.pyplot as pltfrom scipy import statsimport statsmodels.api as sm

##获取美的集团,青岛海尔价格以及相对强弱系数=P1/P2price=get_price(['000527.XSHE','600690.XSHG'],start_date='2010-01-01',end_date='2010-12-31',fields='close')['close']xdqr=price['000527.XSHE']/price['600690.XSHG']

##绘制价格以及相对强弱系数走势 fig = plt.figure(figsize=(12,6)) ax1 = fig.add_subplot(111) ax1.plot(price['000527.XSHE'],'r-',label="美的集团"); ax1.plot(price['600690.XSHG'],'b-+',label='青岛海尔')ax1.set_ylabel('价格')ax1.legend(loc=2) ax2 = ax1.twinx() # this is the important function ax2.plot(xdqr, 'g-',label = "相对强弱") ax2.legend(loc=1) ax2.set_ylabel('相对强弱指标:P1/P2') plt.title('2010年美的集团与青岛海尔价格走势及其相对强弱系数')plt.grid(True)plt.xticks(np.arange(10,len(price['000527.XSHE'].index),50),[str(price['000527.XSHE'].index[i])[:10] for i in np.arange(10,len(price['000527.XSHE'].index),50)])plt.show()##价差函数def get_jiacha(securityy, securityx,start_date,end_date):pricex=get_price(securityx,start_date,end_date,fields='close',fq='pre')['close']pricey=get_price(securityy,start_date,end_date,fields='close',fq='pre')['close']model = sm.OLS(log(pricey),log(pricex)).fit()slope=model.params[0]st1=log(pricey)-slope*log(pricex)st=(st1-mean(st1))/std(st1)return st,slope

###计算价差,即残差标准化,先进行回归后标准化model = sm.OLS(log(price['000527.XSHE']),log(price['600690.XSHG'])).fit()slope=model.params[0]st1=log(price['000527.XSHE'])-slope*log(price['600690.XSHG'])st=(st1-mean(st1))/std(st1)

## 绘制价差走势plt.figure(figsize=(12,6))plt.plot(st)plt.plot(arange(len(st)),[1.5 for i in arange(len(st))],'r')plt.plot(arange(len(st)),[-1.5 for i in arange(len(st))],'r')plt.plot(arange(len(st)),[0 for i in arange(len(st))],'g')plt.title('美的集团与青岛海尔价差')plt.xticks(np.arange(10,len(price['000527.XSHE'].index),50),[str(price['000527.XSHE'].index[i])[:10] for i in np.arange(10,len(price['000527.XSHE'].index),50)])([<matplotlib.axis.XTick at 0x7f020ea68610>, <matplotlib.axis.XTick at 0x7f020e87a890>, <matplotlib.axis.XTick at 0x7f020e2d1810>, <matplotlib.axis.XTick at 0x7f020e2d1e90>, <matplotlib.axis.XTick at 0x7f020e49f610>], <a list of 5 Text xticklabel objects>)

###交易策略###当价差达到1.5时做空美的集团,做多青岛海尔,当价差变为0时平仓,当价差达到-1.5时做多美的集团,做空青岛海尔,比例为回归得到的beta值u=0meidi=[]haier=[]meidinum=0haiernum=0for i in arange(1,len(st)):if u==0 and st[i]>1.5:meidinum=-1##做空美的haiernum=-meidinum*slope ##做多海尔u=ielif u<>0 and st[i]*st[i-1]<0: ##此时价差变0meidinum=0haiernum=0u=0elif u==0 and st[i]<-1.5:meidinum=1haiernum=-meidinum*slopeu=imeidi.append(meidinum)haier.append(haiernum)

## 绘制上述策略的净值曲线meidirate=price['000527.XSHE'].diff(1)[1:]/list(price['000527.XSHE'][:-1])haierrate=price['600690.XSHG'].diff(1)[1:]/list(price['600690.XSHG'][:-1])sumrate=meidirate*meidi+haierrate*haiercumrate=[]tempt=1for i in arange(len(sumrate)):tempt=tempt*(1+sumrate[i])cumrate.append(tempt)plt.figure(figsize=(20,6))plt.plot(cumrate)plt.title('配对策略净值变化曲线')plt.grid(True)plt.xticks(np.arange(10,len(meidirate.index),50),[str(meidirate.index[i])[:10] for i in np.arange(10,len(meidirate.index),50)],rotation=20)([<matplotlib.axis.XTick at 0x7f02028fa190>, <matplotlib.axis.XTick at 0x7f02028faa50>, <matplotlib.axis.XTick at 0x7f0202858990>, <matplotlib.axis.XTick at 0x7f0202858f10>, <matplotlib.axis.XTick at 0x7f02028636d0>], <a list of 5 Text xticklabel objects>)

##绘制泸州老窖与五粮液价差走势test=get_jiacha(securityx='000858.XSHE',securityy='000568.XSHE',start_date='2010-01-01',end_date='2011-06-01')[0]plt.figure(figsize=(20,6))plt.plot(test)plt.plot([250 for i in arange(100)],arange(-50,50)/100.*6.,'r')plt.title('泸州老窖与五粮液价差')plt.xticks(arange(0,len(test),50),[str(test.index[i])[:10] for i in arange(0,len(test),50)],rotation=20)plt.grid(True)上图为2010年1月至2011年6月泸州老窖与五粮液价差走势,可以看到,从2011年1月开始,价差呈现单边走势,不再具有均值回归特性,可能是基本面等发生了变化,此时不适合对其进行配对交易。