如果人口出生长期下降,消费不振,a股会像日本股市一样长期走熊?5000点就是二十年大顶吗?

香港科技大学 的小组在Value Partners(惠理基金)的支持下,审查了 在日本股市在1975年1月到2011年12月的价值型股票的表现。发现即使在1990年至2011年期间,当股票市场下跌62.21%时,日本长期熊市中价值型股的表现也远远超过指数,实现了非常高的年化复合回报。

这份研究报告“ 日本股票市场的价值投资策略表现”考察了五种价格比率的等权重和市值加权 五分之一投资组合的表现:即价格与账面价值(PB 即市净率),股息收益率,收益 - 价格(PE即市盈率),现金流量除以市值(即市现率)和杠杆除以市值,在全市场中按市值排除最小的33%的股票。

投资组合在整整37年中每月重新平衡。

作者发现,1975 - 2011年期间,等额加权投资组合按市值计价,市净率组合, 股息率组合,市盈率组合,市现率组合和杠杆除以市值的最高五分之一的股票组合,这五种组合产生的每月收益率分别为1.48%(每年19.3%),1.34%(每年17.3%),1.78%(每年23.6%),1.66%(每年21.8%)和0.78(每年9.8%)

在1990年至2011年期间,回报减少了。等额加权投资组合按市值计价,市净率组合, 股息率组合,市盈率组合,市现率组合和杠杆除以市值的最高五分之一的股票组合,月收益率为0.84%(每年10.6%),0.78 1990 - 2011年期间的百分比(每年9.8%),1.31%(每年16.9%),1.13%(每年14.4%)和0.0%(每年0.0%)。相比之下,日本股市下跌62.21%。这也说明了即使是价值投资的组合,在估值比较高的时候,回报也会大幅度下降。

他们发现按照市值加权的投资组合按照相似的指标进行排序后,也能获得类似的高收益,不管是三个月,六个月,九个月还是十二个月的持有期。

他们还调查了以美元计算的投资1美元的累计收益,在1980 - 2011年期间每月进行投资组合重新平衡。等额加权投资组合按市值计价,市净率组合, 股息率组合,市盈率组合,市现率组合和杠杆除以市值的最高五分之一的股票组合,都从1美元开始计算增长的话,分别为115.98美元,81.88美元,433.86美元,281.9美元和6.62美元,而在1980 - 2011年期间,总股票市场的价格从1 美元变为2.76美元。这意味着这些价值投资策略给投资者带来的超额回报是日本股市的42.0倍,29.6倍,157倍,102倍和2.40倍。 各种投资策略的有效月复合回报率分别为1.25%,1.16%,1.60%,1.48%和0.49%,而此期间总股票市场仅得到0.27%的月回报率。

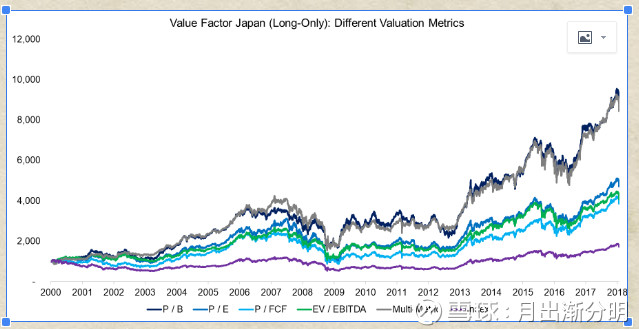

下面的图展示了1980年到2011年各种投资策略在日本股市的投资回报曲线。

在1990年至2011年的20年间的熊市中,五分之四的价值投资策略实际上给了投资者获得正回报,分别将1美元变为4.77美元,4.25美元,17.17美元和10.91美元,意味着利润分别为377%,325%,1617%,在1990年1月达到峰值后,股市暴跌62.21%。此外,这些价值投资策略中的每一项都在2007年全球金融危机高峰期和2011年12月之间继续产生正回报。

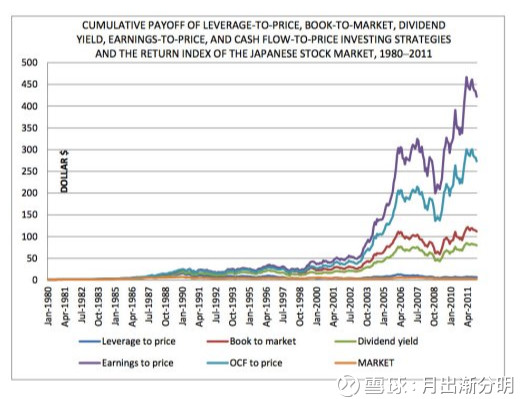

下面是在日本进行不同的估值因子测试,在2000年到2018年,数据更加新了,其中复合因子回报最好: