華夏銀行此前公告,定向增發股票申請獲中國證監會核準。此次增發募資旨在提高該行的資本充足率,定增實施後該行資本充足率指標或有所提升。

值得關注是,當前華夏銀行股價處於破發狀態,市淨率僅0.33倍。按照相關政策規定,作為國資控股的上市公司,國有股轉讓價格不低於每股淨資產的基礎上,參考上市公司盈利能力和市場表現合理定價。

股票增發將稀釋國有股份,參照過往國資控股銀行股票增發案例,如果在發行時公司股價仍然處於明顯的破淨狀態,本次華夏銀行定增發行價或將顯著高於現價。

當前上市銀行股票普遍破淨,不少國資控股的上市銀行正在籌劃股票定向增發股票以補充資本金。如果銀行股估值水平沒有大幅提升,未來溢價增發或成行業常態。

資本充足率承壓,華夏銀行籌劃定向增發

2021年5月,華夏銀行首度披露定增預案。預案顯示,華夏銀行本次擬向不超過35名特定投資者發行不超過15億股A股股票,募集資金總額不超過200億元。

圖1:華夏銀行股票增發主要信息

2022年2月,華夏銀行公告定增方案獲銀保監會批準,2022年7月13日,獲證監會核準公告,從預案到獲核準,曆時超過一年,耗時在最近幾年實施增發的銀行中位居第二。

由於審核流程較為複雜,銀行的定增從發布預案到增發核準時間間隔普遍較長,但超過一年的案例並不多見,顯示出監管部門對於華夏銀行此次定增也較為審慎。此前僅有寧波銀行和鄭州銀行耗時超過365天。

圖2:近年來上市銀行定增預案公告日及證監會核準日

此次募資是扣除發行費用之後將用於補充核心一級資本。

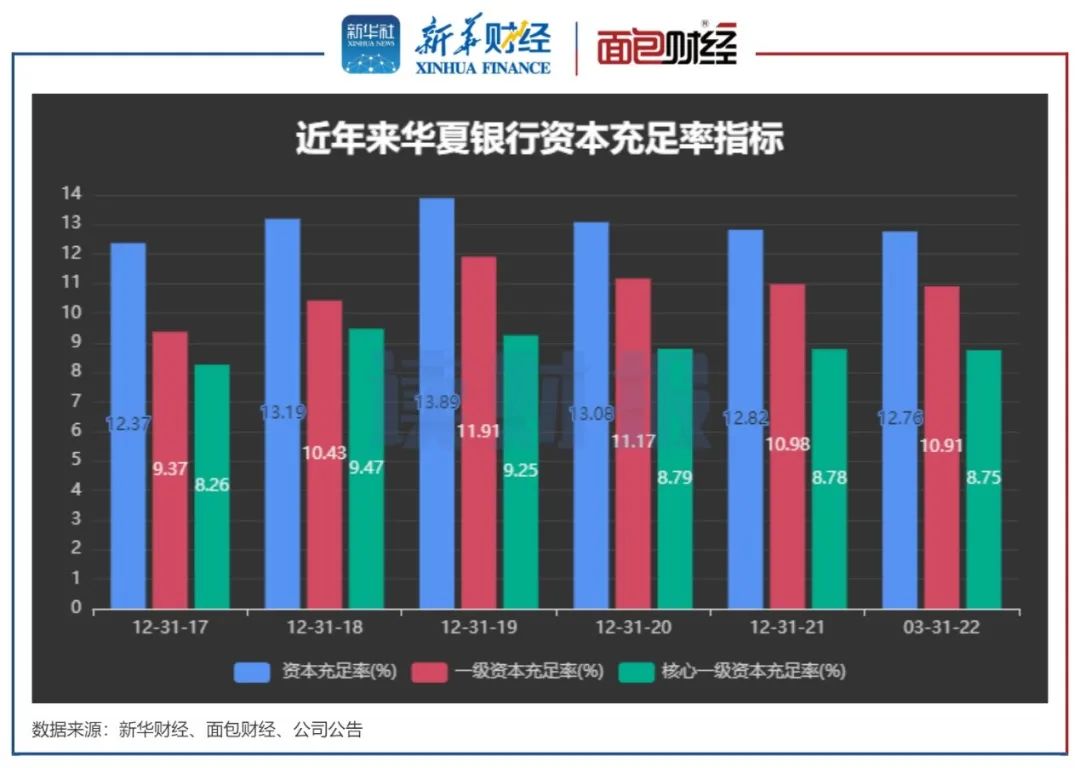

華夏銀行的資本充足率指標自2020年以來呈下降態勢。截至2022年3月31日,該行的核心一級資本充足率為8.75%,一級資本充足率為10.91%,資本充足率為12.76%,三項指標較上年末分別下降0.03個百分點、0.07個百分點以及0.06個百分點。

華夏銀行此前曾發行永續債以及定增補充過資本金。2019年1月,該行曾定增募集資金292億元,2019年6月發行400億元人民幣永續債,均用於補充資本金。

受益於永續債及定增的發行,2019年華夏銀行的資本充足率及一級資本充足率有較大提升。但由於資產規模擴張和利潤增速較慢,華夏銀行各項資本充足率仍然面臨下行壓力。

圖3:近年來華夏銀行資本充足率情況

財報顯示,2019年該行利潤雖保持增長,但增速在股份制行中墊底;2020年歸母淨利潤則出現了2.88%的下降。2021年華夏銀行歸母淨利潤增速達到10.62%,增速創近五年新高,但自身利潤積累仍不足以彌補資本金消耗缺口。

圖4:股份制行歸母淨利潤同比增速

受政策約束 增發價格或達現價3倍

此次預案顯示,華夏銀行定增發行價格為二選一,二者之中擇其高者確定為發行價:其一是不低於定價基準日前20個交易日公司普通股股票交易均價的80%,其二是本次發行前公司最近一期末經審計的歸屬於母公司普通股股東的每股淨資產值。

截至2022年一季度末,該行的每股淨資產為15.76元,截至7月25日,該行收盤價為5.15元,若按照目前股價來算,此次定增實施價格或將是股價的3倍。

定增價格與股價形成“倒掛”與政策限制相關。對於國有資產的轉讓價格,相關政策有較為明確的規定。

2003年底,國務院辦公廳發布《國務院辦公廳轉發國務院國有資產監督管理委員會關於規範國有企業改制工作意見的通知》中第六條顯示:“上市公司國有股轉讓價格在不低於每 股淨資產的基礎上,參考上市公司盈利能力和市場表現合理定價”。

財報顯示,截至2022年一季末,華夏銀行前四大股東均為國資,分別是首鋼集團、國網英大國際控股集團、中國人民財產保險以及北京市基礎設施投資有限公司,合計持股66.88%。

上市銀行普遍破淨,“溢價增發”或成常態

國資控股的上市銀行“溢價增發”早有先例。

近年來,銀行股長期處於大面積“破淨”的狀態,不少銀行的市淨率長期處於1倍以下。截至7月25日收盤,42家A股上市銀行中僅有6家銀行的市淨率大於1,36家銀行市淨率不足1倍,破淨率達到85%。

數據顯示,自2017年以來,合計有12家A股上市銀行完成定增,其中7家增發價格高於現價,事實上構成了溢價增發。

圖5:近年來上市銀行定增增發價格及股價對比

具體來看,此前,華夏銀行於2019年1月8日實施的定增,其發行價格為11.4元,而當日該行收盤價為7.41元,定增發行價高於股價2倍左右。

近期通過證監會審核的無錫銀行20億元定增也有類似情況。該行的定增發行價格定價方式與華夏銀行一致。2022年半年度業績快報顯示,該行的每股淨資產為9.02元,而截至7月25日,該行報收6.02元,若按照目前股價來算,此次定增實施的價格或將是股價的1.5倍。

【讀財報】是由新華財經與面包財經共同打造的一檔以上市公司財報解讀為主要內容的欄目。新華財經是新華社承建的國家金融信息平台,內容全面覆蓋全球股市、匯市和債市等金融市場,提供權威、專業、全面的金融信息服務。

免責聲明:本文僅供信息分享,不構成對任何人的任何投資建議。

版權聲明:本作品版權歸面包財經所有,未經授權不得轉載、摘編或利用其它方式使用本作品。